¿Qué es el ANFA?

Actualizado el 13 de septiembre de 2024 (publicado por primera vez el 5 de febrero de 2016)

El Acuerdo sobre Activos Financieros Netos (Agreement on Net Financial Assets, ANFA) es un acuerdo suscrito por los bancos centrales nacionales (BCN) de la zona del euro y el Banco Central Europeo (BCE), que juntos forman el Eurosistema. En él se establecen normas y límites para las tenencias de activos financieros relacionados con las tareas nacionales de los BCN. Dichos activos de los BCN incluyen, por ejemplo, la contrapartida de su capital y reservas contables u otros pasivos específicos, sus reservas exteriores o sus fondos de pensiones para empleados. También pueden ser activos mantenidos con fines de inversión generales.

La tenencia de activos financieros no relacionados con la política monetaria es parte integrante de las funciones que desempeñan los bancos centrales en Europa y es anterior al euro. Cuando se creó la unión monetaria, los Gobiernos decidieron mutualizar solo aquellas funciones y tareas de banca central necesarias para ejecutar una política monetaria única en el conjunto de la zona del euro. Al mismo tiempo, decidieron que los BCN siguieran siendo instituciones independientes que pudieran continuar llevando a cabo determinadas tareas nacionales siempre que no interfirieran con la política monetaria única.

En otras palabras: los BCN son instituciones independientes desde el punto de vista financiero que desempeñan tareas de política monetaria relacionadas con el objetivo principal del Eurosistema de mantener la estabilidad de precios, además de tareas nacionales. El ANFA se estableció para fijar un límite general al importe total neto de los activos financieros relacionados con las tareas nacionales con fines diversos de los de la política monetaria, de modo que no interfieran en esta.

¿Cómo funciona el ANFA?

Todos los BCN mantienen activos con fines no relacionados con la política monetaria. En la zona del euro, el Consejo de Gobierno del BCE fija de forma centralizada la política monetaria para todos los países miembros. Cuando se creó la Unión Económica y Monetaria, los Gobiernos establecieron en el Tratado que las tareas relacionadas con la política monetaria se transferirían al nivel europeo. Al margen de la política monetaria, los BCN estarían —y están— autorizados a realizar tareas nacionales, conforme a lo establecido en el artículo 14.4 de los Estatutos del Sistema Europeo de Bancos Centrales (SEBC) y del BCE.

En la práctica, los BCN mantienen activos no relacionados con la política monetaria o con la realización de las operaciones de cambio de divisas del Eurosistema, como, por ejemplo:

- reservas de oro o divisas;

- carteras de inversión (por ejemplo, para fondos de pensiones de sus empleados);

- activos mantenidos como contrapartida de depósitos de clientes, por ejemplo, Administraciones Públicas nacionales o bancos centrales de otros países.

Al mismo tiempo, los BCN también mantienen pasivos no relacionados con la política monetaria, como los mencionados depósitos de Administraciones Públicas nacionales, bancos centrales de otros países o de instituciones de la UE. Los BCN pueden desempeñar estas tareas nacionales siempre que sus actuaciones no interfieran con los objetivos y tareas del SEBC, especialmente con la política monetaria. El BCE mantiene igualmente una cartera de fondos propios relacionada con su capital y reservas contables, así como una cartera relacionada con el fondo de pensiones de sus empleados.

Antes de incorporarse al Eurosistema, los BCN ya tenían las carteras de inversión mencionadas, cuyos rendimientos contribuyen a sus ingresos financieros. Cuando se creó la zona del euro, se indicó que esas carteras contribuirían a satisfacer la demanda de liquidez de su sistema bancario, ya que se tendrían en cuenta al calibrar las operaciones de política monetaria. Desde la perspectiva de la política monetaria, no se consideró un problema que dichas carteras continuaran siendo gestionadas por los BCN, al margen de las operaciones de política monetaria, y que con el tiempo pudieran crecer a un ritmo similar (o más lento) que la demanda de billetes y las exigencias de reservas mínimas obligatorias del sistema bancario. El Consejo de Gobierno también estimó que un crecimiento de esas carteras, netas de pasivos no relacionados con operaciones de política monetaria, más rápido que el de la demanda de liquidez durante un período prolongado podría representar un riesgo para la política monetaria. El ANFA se adoptó para gestionar y limitar ese crecimiento.

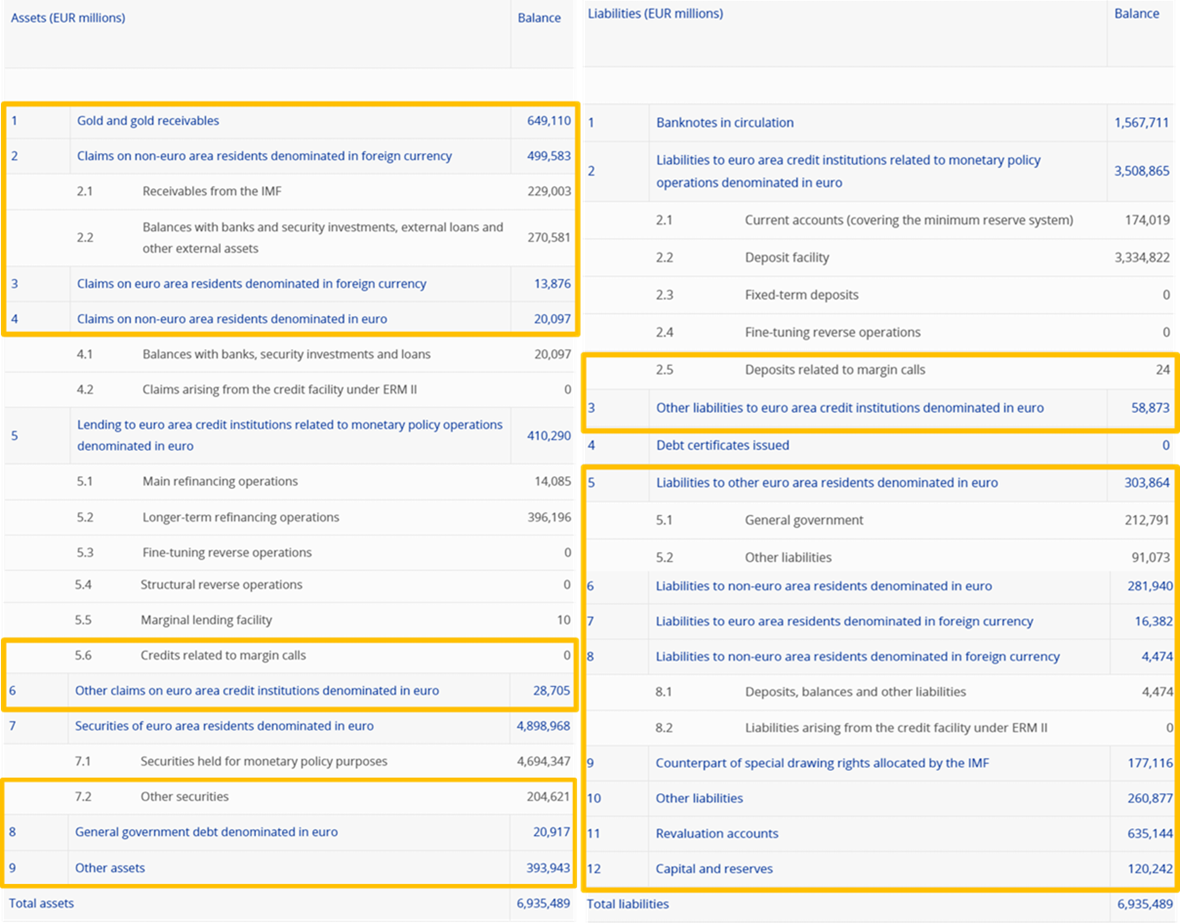

Tanto en el activo como en el pasivo del balance de un banco central existen posiciones que no están relacionadas directamente con la política monetaria. Los activos financieros netos son la diferencia entre estos dos conjuntos de posiciones. Este concepto se ilustra a continuación utilizando el Estado financiero semanal consolidado del Eurosistema a 29 de diciembre de 2023 publicado en el sitio web del BCE. Puede consultarse una definición precisa en el Anexo I del ANFA.

En la ilustración se muestra que los activos financieros netos están formados, en el activo, por las partidas 1 a 4, 5.6, 6, 7.2, 8 y 9, y, en el pasivo, por las partidas 2.5 y 3 a 12. Los activos financieros netos del Eurosistema son la diferencia entre la suma de las partidas del activo mencionadas y la suma de estas partidas del pasivo (señaladas en naranja en el estado financiero que figura a continuación).

A 29 de diciembre de 2023, los activos financieros netos del Eurosistema se situaban en -28.000 millones de euros. En años anteriores, los activos financieros netos del Eurosistema habían disminuido continuamente, debido en gran parte al incremento del pasivo, que compensó con creces la evolución positiva del activo, como se ha explicado anteriormente. Esta tendencia se invirtió en 2023, cuando los activos financieros netos del Eurosistema aumentaron a lo largo del año, debido sobre todo a un descenso sustancial del pasivo del balance. Esto obedeció principalmente a una disminución de los depósitos no relacionados con la política monetaria, ya que el Consejo de Gobierno había ajustado la remuneración de dichos depósitos en varias ocasiones en los últimos años, también en septiembre de 2022 y febrero de 2023.

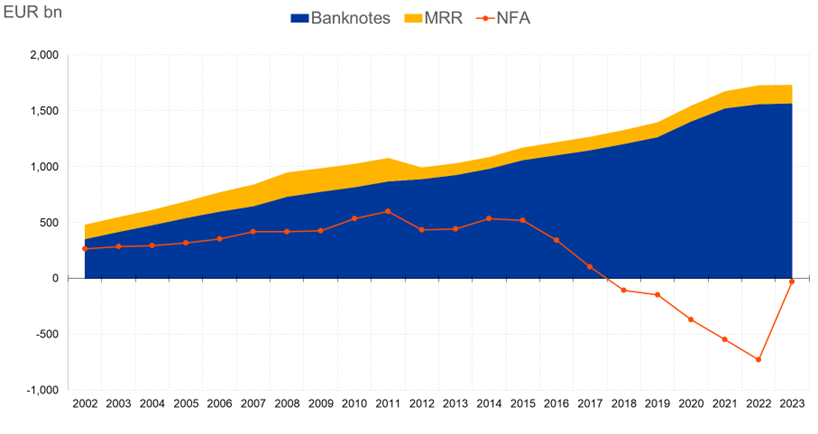

Evolución de los activos financieros netos frente a los billetes y las reservas mínimas obligatorias (en miles de millones de euros)

El ANFA limita el importe de los activos financieros netos que pueden mantener los bancos centrales nacionales. Esto es necesario para asegurar que los cambios en la liquidez asociados a los movimientos de los activos financieros netos de los BCN no interfieran en la ejecución efectiva de la política monetaria. Antes de la crisis financiera de 2007-2008, el modo más eficaz de ejecutar la política monetaria era asegurar que las entidades de crédito tuvieran que acudir al Eurosistema para obtener liquidez. La falta de liquidez frente al Eurosistema, también denominada «déficit de liquidez», era la base para la aplicación de la política monetaria. El ANFA protegió dicho déficit de liquidez. Cuando estalló la crisis financiera, hubo que proporcionar a las entidades de crédito más liquidez de la que realmente necesitaban para cumplir las exigencias de reservas mínimas. Ahora, en lugar de operar con un déficit de liquidez, el sistema bancario opera con un exceso de liquidez. En esta situación, el ANFA asegura que el exceso de liquidez no supere el nivel que el Consejo de Gobierno considera adecuado para la orientación de su política monetaria.

No. Se trata de lo contrario. El ANFA limita el importe máximo de activos financieros netos que los BCN pueden mantener a fin de garantizar que las variaciones de sus activos financieros y pasivos no relacionados con la política monetaria no interfieran con la política monetaria del Eurosistema.

El aumento del valor total de los billetes en circulación y del importe de las reservas mínimas que las entidades de crédito han de mantener en el banco central crea una necesidad de liquidez que se satisface a través de las operaciones de política monetaria del Eurosistema y de los activos financieros netos de los BCN. Al fijar el volumen mínimo de las operaciones de política monetaria, el importe máximo para los activos financieros netos de los BCN se determina como la parte residual.

Los activos del balance de un banco central crean dinero o liquidez del banco central, mientras que los pasivos del balance absorben liquidez. La compensación de todos los activos y pasivos no relacionados con las operaciones de política monetaria indica el total de liquidez generado por las operaciones del banco central no relacionadas con esa política. Para aplicar eficazmente la política monetaria, es necesario limitar el importe de liquidez ofrecido por las operaciones no relacionadas con la política monetaria de un BCN. En consecuencia, para controlar el impacto en la posición de liquidez de las operaciones de los BCN, se limitan los activos financieros netos en lugar de los brutos.

El volumen de activos financieros netos asignado a cada banco central se calcula al menos cada tres años, aunque también pueden llevarse a cabo cálculos ad hoc a solicitud de cualquiera de las partes del acuerdo. En cada calibración, el Consejo de Gobierno establece los parámetros de política monetaria necesarios para lograr la ejecución más eficaz de su política monetaria. El Consejo de Gobierno decide el nivel de liquidez del Eurosistema, fija el coeficiente de reservas mínimas y determina el tamaño de las carteras en firme de política monetaria. El Consejo de Gobierno también tiene en cuenta la evolución del volumen de los billetes en circulación. El importe máximo de los activos financieros netos agregados del Eurosistema se calcula como la parte residual de los factores mencionados.

Una vez establecido el importe máximo de los activos financieros netos, este se distribuye de acuerdo con la participación de cada BCN en el capital del BCE, teniendo también en cuenta sus posiciones iniciales históricas, a fin de determinar el volumen de activos financieros netos asignado a cada BCN para el año siguiente, que se mantendrá hasta tres años. Si un BCN prevé no utilizar su asignación íntegramente, el ANFA permite reasignar temporalmente la parte no utilizada a otros BCN que deseen mantener un límite máximo de activos financieros netos más elevado. La parte no utilizada se redistribuirá mediante un mecanismo central definido en el ANFA. Con esta reasignación quedan fijados los límites máximos de activos financieros netos de los BCN. Los activos financieros netos de los BCN deben mantenerse por debajo de sus respectivos límites en promedio anual.

Las excepciones pueden influir en la distribución del importe máximo de los activos financieros netos en el Eurosistema, pero no aumentan el importe máximo de las tenencias de activos financieros netos de los BCN del Eurosistema.

Las excepciones definen el importe mínimo de los activos financieros netos que cada BCN tiene derecho a mantener. Es decir, cada BCN está autorizado a mantener una determinada cuota del importe máximo de los activos financieros netos del Eurosistema, calculada en función de su participación en el capital del BCE, y el importe de la excepción es el correspondiente al importe mínimo que tiene asignado ese BCN (que puede ser superior al importe calculado de acuerdo con su participación en el capital del BCE). Obviamente, si algunos BCN mantienen activos financieros netos correspondientes a sus excepciones que exceden de su participación en el capital, el importe de los activos financieros netos que los demás BCN están autorizados a mantener se reducirá de modo que nunca se supere el máximo del Eurosistema.

Existen tres tipos de excepciones:

- La excepción histórica (especificada en el Anexo III del ANF) asegura que los BCN no tengan que reducir sus activos financieros netos por debajo de un cierto nivel relacionado con su posición histórica inicial.

- La excepción de activos específicos protege ciertas tenencias de activos (especificadas en el Anexo IV del ANFA) que los BCN no pueden vender fácilmente debido a restricciones contractuales o de otro tipo.

- La excepción dinámica ajusta en el tiempo la excepción histórica de los BCN pequeños, en proporción al aumento o descenso del importe máximo de los activos financieros netos del Eurosistema.

De estas tres excepciones, solo se aplica la de mayor importe al BCN respectivo.

Si algunos BCN prevén mantener un importe menor del que les corresponde, mientras que otros desean mantener un importe mayor, la parte no utilizada se redistribuye mediante un mecanismo central definido en el ANFA. Esta redistribución tiene lugar en el contexto del cálculo periódico de los límites máximos de activos financieros netos. La redistribución del margen no utilizado es temporal y se revisa durante el proceso de cálculo siguiente. La redistribución no influye en el máximo agregado de activos financieros netos mantenidos por todos los BCN de la zona del euro, que se determina sobre la base de las decisiones de política monetaria del Consejo de Gobierno.

Depende de las preferencias institucionales. En algunos países existen restricciones legales específicas para las inversiones de los BCN no relacionadas con la política monetaria; otros tienen disposiciones que exigen a los BCN tener en cuenta los intereses de sus accionistas una vez cumplan sus tareas de política monetaria. Por otra parte, algunos BCN mantienen en el lado del pasivo importantes depósitos de clientes y/o de Administraciones Públicas, lo que influye en sus tenencias de carteras no relacionadas con la política monetaria.

Existe asimismo una razón histórica: antes de la introducción del euro en 1999, algunos bancos centrales europeos mantenían volúmenes abundantes de reservas exteriores para gestionar sus tipos de cambio, en particular frente al marco alemán. Esta situación era comparable a la de los Estados miembros de la UE que adoptaron el euro después de 1999 cuyos BCN también mantenían grandes cantidades de reservas exteriores para gestionar sus tipos de cambio frente al euro antes de integrarse en el Eurosistema. Las distintas posiciones iniciales de los BCN explican las considerables diferencias en la composición de sus balances que, en algunos casos, persistían algunos años después de que sus países hubieron adoptado el euro.

Si un BCN excediese sistemáticamente el límite de activos financieros netos que tiene asignado, la aplicación de la política monetaria podría verse afectada. Por ello, el BCE vigila anualmente el cumplimiento del ANFA por los BCN. En caso necesario, en virtud del artículo 14.4 de los Estatutos del SEBC y del BCE, el Consejo de Gobierno puede prohibir, restringir o limitar las operaciones de los BCN no relacionadas con la política monetaria, si interfieren con los objetivos y tareas del SEBC, incluida la política monetaria del Eurosistema. Hasta ahora, no se ha producido ninguna desviación injustificada de los límites máximos establecidos para los activos financieros netos.

Una desviación estaría justificada, por ejemplo, si obedeciera a compromisos internacionales con el FMI o a la necesidad de inyectar liquidez de emergencia (ELA) en el sistema bancario (ELA forma parte de los activos financieros netos, de acuerdo con la definición del ANFA). Si esto ocurriera, el BCN tendría que reducir sus activos financieros netos lo antes posible, a fin de volver a cumplir las disposiciones del ANFA. Si el incumplimiento se debe a derechos especiales de giro del FMI, el plazo para hacerlo sería de un año.

Que los activos financieros netos se sitúen por debajo del nivel máximo calculado no representa un problema. Esto ha sido así, en general, pero de forma más pronunciada desde 2014. Esto significa que las necesidades de liquidez del conjunto de la zona del euro generadas por los billetes en circulación son mayores que el efecto de provisión de liquidez generado por los activos financieros netos del Eurosistema. En su lugar, las necesidades de liquidez se cubren utilizando instrumentos de política monetaria, operaciones regulares de financiación del Eurosistema, compras simples de política monetaria u operaciones temporales estructurales.

Esto no ha ocurrido nunca y es muy improbable que suceda. El ANFA es un acuerdo adoptado por unanimidad entre los BCN y el BCE y todas las partes se han comprometido a cumplirlo. Asimismo, el riesgo de que el importe total de los activos financieros netos sea demasiado elevado se reduce también empleando supuestos conservadores en la determinación de los límites máximos. Por ello, incluso si el nivel de activos financieros netos sobrepasara el máximo y, en consecuencia, el volumen de las operaciones de política monetaria fuera inferior al previsto inicialmente, probablemente se mantendría la posición de liquidez estructural deseada. En este caso, las operaciones de política monetaria podrían tener un volumen inferior al deseable para la aplicación efectiva de esa política, pero la situación a corto plazo no sería grave y el BCE adoptaría medidas correctoras. Si se necesitaran medidas correctoras, el Consejo de Gobierno tiene a su disposición diversos instrumentos para asegurar que las operaciones de política monetaria tengan un volumen suficiente. Por ejemplo, en lo que respecta al volumen de las operaciones de financiación, el Consejo de Gobierno podría realizar operaciones de absorción de liquidez o incrementar las exigencias de reservas mínimas.

El cálculo periódico del ANFA se basa en supuestos conservadores. Por tanto, los límites máximos de activos financieros netos proporcionan el colchón necesario para afrontar una evolución imprevista. Por ejemplo, para calcular los máximos, se asume que los billetes en circulación se mantendrán en el nivel medio observado durante el tercer trimestre del año en curso.

El ANFA se adoptó para impedir que los activos financieros netos interfiriesen en la política monetaria. Si el importe de los activos financieros netos excediese el límite global máximo, el importe de las operaciones de política monetaria podría ser demasiado pequeño para permitir una aplicación efectiva de la política monetaria.

Al igual que su importe, la composición de los activos financieros netos también es importante. Por ejemplo, si una operación de política monetaria compensa otra operación no relacionada con la política monetaria (es decir, si una es la compra de un valor y la otra, la venta del mismo valor), esto podría enviar señales contradictorias sobre las intenciones de la política monetaria del Eurosistema o reducir su eficacia. Otro ejemplo son las operaciones del banco central en moneda extranjera, que pueden influir en los tipos de cambio o interpretarse erróneamente como intervenciones en los tipos de cambio. A fin de asegurar que estas operaciones no interfieran con la política monetaria, el BCE ha adoptado medidas que complementan el ANFA, entre ellas, la Orientación del BCE sobre las operaciones internas de gestión de activos y pasivos por los bancos centrales nacionales (BCE/2019/7), y la Decisión del BCE sobre un programa de compras de valores públicos en mercados secundarios (BCE/2015/10). Mientras que la primera controla, por ejemplo, los efectos sobre la liquidez neta de las operaciones de los BCN, la segunda limita, entre otras cosas, el importe de cada activo específico admisible para el programa de compras de valores públicos mantenidos en todas las carteras de los bancos centrales del Eurosistema.

Como se ha explicado anteriormente, el ANFA establece un máximo para los activos financieros netos de los BCN. Al mismo tiempo, esto limita el efecto de liquidez de las operaciones no relacionadas con la política monetaria que realizan los BCN. En segundo lugar, en sus operaciones no relacionadas con la política monetaria, los BCN y el BCE actúan como inversores institucionales. Cuando los BCN realizan compras para carteras no relacionadas con la política monetaria aplican criterios similares a los de otros inversores institucionales y estudian sus decisiones independientemente de la política monetaria. Tienen que obedecer las reglas establecidas en el ANFA y en otras disposiciones relevantes. Los BCN informan periódicamente al BCE sobre:1) sus operaciones no relacionadas con la política monetaria, algunas de las cuales deben ser autorizadas previamente por el BCE; 2) sus activos y pasivos; y 3) el nivel actual y esperado de sus activos financieros netos. El BCE puede adoptar medidas correctoras si las operaciones no relacionadas con la política monetaria notificadas interfieren en la orientación de la política monetaria. Por último, el Consejo de Gobierno puede adoptar medidas específicas que son de obligado cumplimiento para los BCN.

Los activos y pasivos de los BCN no relacionados con la política monetaria se publican de conformidad con las normas nacionales y europeas. De acuerdo con dichas normas, los BCN deciden si publican información sobre dichos activos y pasivos, incluida la composición de las carteras no relacionadas con la política monetaria. La mayoría de los BCN publican detalles adicionales en sus informes anuales o en otras publicaciones, así como en sus sitios web, donde presentan, por ejemplo, un desglose de sus activos separando la deuda pública de la deuda privada. Al igual que otros inversores, los BCN no difunden información que pueda permitir a otros interferir en su comportamiento inversor futuro.

El Eurosistema no está obligado a publicar la composición de los activos y pasivos de los BCN no relacionados con la política monetaria.

Corresponde al BCE la responsabilidad de vigilar que los bancos centrales del SEBC respeten la prohibición de financiación monetaria, tal como se dispone en el Tratado de Funcionamiento de la Unión Europea y en los Estatutos del Sistema Europeo de Bancos Centrales y del BCE. Esto no se recoge en el ANFA, que solo se refiere a la posición de liquidez estructural deseada para aplicar la política monetaria y, por tanto, determina el volumen de los activos financieros netos. El ANFA tampoco contempla la composición de los activos y pasivos no relacionados con la política monetaria ni la forma en que se adquieren.

Los BCN del SEBC han de informarle acerca de sus activos. Los BCN del SEBC debe informar al BCE sobre sus activos a fin de que este pueda vigilar el respeto a la prohibición de financiación monetaria y que los BCN no financien a los Gobiernos comprando deuda pública en el mercado primario. El BCE vigila asimismo las compras en el mercado secundario. El resultado de estas comprobaciones y evaluaciones se publica en el Informe Anual del BCE.

Esto no se recoge en el ANFA, sino en los artículos 123 y 124 del Tratado de Funcionamiento de la Unión Europea (es decir, el instrumento de mayor rango del Derecho de la Unión). El Consejo de Gobierno del BCE establece las normas aplicables a todas las operaciones de inversión de los BCN a fin de asegurar que no incumplan la prohibición de financiación monetaria. Las compras de deuda pública en los mercados primarios están prohibidas y los BCN deben informar sobre las operaciones que realizan en el mercado secundario. El BCE vigila la observancia de la prohibición de financiación monetaria e informa de los resultados de este seguimiento en su Informe Anual.